28.05.12 Все, что вы хотели знать про отпускные, — «горячая линия» с Рострудом

Чем

поможет эта статья:

Вы определите сумму отпускных, не упустив из расчета

ни дня. Своевременно выплатите их работнику и без

опозданий начислите НДФЛ и страховые взносы.

От чего убережет: Детально разобравшись в расчете

отпускных, вы снизите риск возможных споров как с

работником, так и с проверяющими.

Если ваша компания на «упрощенке»

Все рекомендации по расчету отпускных, приведенные в данной статье, актуальны как для компаний на общем режиме, так и для применяющих упрощенную систему.

На вопросы наших читателей отвечали

Иван Шкловец, Роструд

Сергей Шилкин, журнал «Главбух»

Не секрет, что летом бухгалтеры куда больше времени, чем обычно, тратят на расчет отпускных. В этом материале вы найдете ответы на самые интересные вопросы.

Когда возникает право на отпуск и как считать отпускной стаж

Сотрудник принят на работу 26 марта 2012 года. С 13 июня собирается в отпуск на три дня. Вправе ли мы согласовать ему такой отпуск?

Да, тем более что он уже успел заработать на эти три дня отдыха.

По общему правилу у нового сотрудника право на отпуск возникает по истечении шести месяцев его непрерывной работы в данной организации (ст. 122 Трудового кодекса РФ). Но если руководство не против, оплачиваемый отпуск вы можете предоставить работнику и раньше чем через полгода.

Одна из наших работниц уходит в декрет с 19 июня 2012 года. Просит перед декретом предоставить ей очередной отпуск на все 28 календарных дней. Но пропорционально отработанному ею времени на конец декрета получается только 17 полных дней (если округлять в большую сторону). Отпуск какой продолжительности мы должны ей предоставить?

В данном случае вы обязаны предоставить женщине ежегодный оплачиваемый отпуск на все 28 календарных дней. Определять тут продолжительность отдыха пропорционально отработанному времени нельзя. Беременная женщина вправе взять полноценный ежегодный отпуск до декретного или сразу после него либо по окончании отпуска по уходу за ребенком. При этом ее стаж работы в организации не имеет значения. Так предусмотрено статьей 260 Трудового кодекса РФ.

Основанием для отпуска является заявление женщины, то есть ее желание. Поэтому если ваша работница написала заявление с просьбой предоставить ей полный отпуск, у вас нет законных оснований отказать ей.

В нашем учреждении с 11 августа 2011 года идет капитальный ремонт, все сотрудники находятся в вынужденном простое и получают по 2/3 среднего заработка. А с 1 июня 2012 года всех отправляют в ежегодные оплачиваемые отпуска приказом руководителя. Включать ли время простоя в отпускной стаж?

Да, период простоя входит в отпускной стаж. Это подтвердили и представители Роструда в письме от 19 марта 2012 г. № 395-6-1 (п. 5). Напомним, что в такой стаж прежде всего включают время фактической работы, а также периоды, когда сотрудник фактически не работал, но за ним сохранялось его место (должность). К примеру, он был на больничном. Таковы правила статьи 121 Трудового кодекса РФ. А периоды, которые в стаж включать не надо, мы перечислили ниже.

Эти периоды включать в отпускной стаж не нужно

В стаж работы, дающий право на ежегодный основной оплачиваемый отпуск, не входят следующие.

1. Время, когда сотрудник отсутствовал на работе без уважительных причин. В том числе если его отстранили от работы в случаях, предусмотренных статьей 76 Трудового кодекса РФ. Например, если работник не прошел обязательный медосмотр.

2. Периоды отпусков по уходу за ребенком.

3. Время отпусков без сохранения заработной платы сверх 14 календарных дней в течение рабочего года.

Как определить, за какой период полагается отпуск

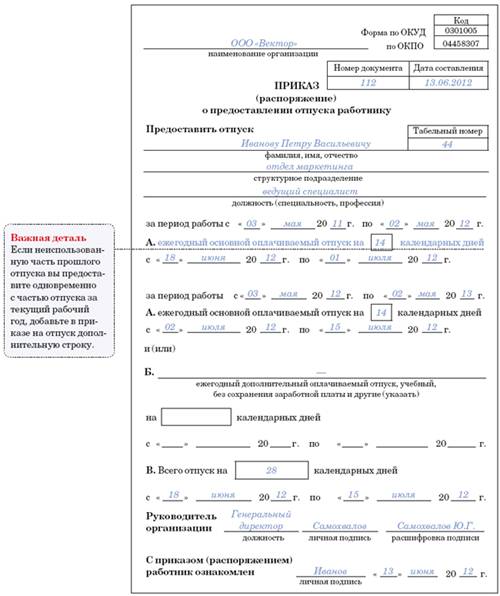

Сотрудник был принят на работу 3 мая 2011 года. В ноябре он использовал отпуск в 14 календарных дней за период с 3 мая 2011 года по 2 мая 2012 года. Теперь пишет заявление на отпуск на 28 календарных дней. Руководство его одобрило. По сути, работник использует оставшиеся 14 дней за период с 3 мая 2011 года по 2 мая 2012 года, то есть с прошлого рабочего года. Плюс берет авансом 14 дней за второй год. Как я в таком случае должна оформить приказ на отпуск и записку-расчет по форме № Т-60? Мне оформлять один приказ или два?

Если неиспользованный остаток прошлогоднего отпуска предоставлен одновременно с частью отпуска за текущий год, оформить это можно одним приказом. Но добавьте в нем дополнительные строки в раздел А формы № Т-6. Сначала укажите, что работник берет 14 дней отпуска за рабочий год с 3 мая 2011 года по 2 мая 2012 года, а следом — 14 дней за следующий рабочий год. А всего 28 дней (см. образец ниже).

Также добавьте дополнительные строки и в раздел А формы № Т-60 «Записка-расчет о предоставлении отпуска работнику».

Сотрудница отгуляла отпуск за период, отработанный до 30 апреля 2009 года включительно. С 11 ноября 2009 года по 16 ноября 2011 года она была в отпуске по уходу за ребенком до трех лет (ушла в него сразу после декретного). С 17 ноября 2011 года женщина вновь работает. Сейчас собралась в основной отпуск на 14 дней. Какой период тут считать рабочим годом, что указывать в приказе?

Вообще рабочий год — это период, за который сотруднику полагается отпуск полной продолжительности — в общем случае 28 дней. Этот рабочий год может быть больше, чем 12 календарных месяцев. Скажем, если работник брал отпуска за свой счет более чем на 14 календарных дней суммарно за год. Или же, как в вашем случае, был в отпуске по уходу за ребенком. В таких ситуациях рабочий год продлевается на соответствующее число дней.

Ваша сотрудница использовала отпуск по 30 апреля 2009 года. Следующий рабочий год начнется с 1 мая 2009 года и должен продлиться по 30 апреля 2010 года. Но 11 ноября 2009 года она ушла в отпуск по уходу за ребенком сразу после отпуска по беременности и родам. При этом отпуск по беременности и родам включается в стаж, а отпуск по уходу за ребенком нет. Период с 11 ноября 2009 года по 30 апреля 2010 года включает в себя 171 день. Эти дни нужно отсчитать с той даты, когда женщина вышла на работу, то есть с 17 ноября 2011 года. Получаем 5 мая 2012 года. Значит, рабочим годом, за который сотруднице полагается полный отпуск, будет период с 1 мая 2009 года по 5 мая 2012 года. Именно его и указывайте в приказе.

Какие дни попадают в расчетный период для начисления отпускных

Сотрудник был в отпуске с 10 по 31 января 2012 года. Сейчас, в июне, снова идет в отпуск. Как мне учитывать январь в расчете отпускных?

Как упростить работу

Быстро и без ошибок рассчитать отпускные вы можете с помощью «Безошибочного расчетчика зарплат», которым все подписчики могут пользоваться бесплатно по адресу rz.glavbukh.ru.

Если сотрудник в июне идет в отпуск, январь попадет в расчетный период. И несмотря на то, что в этом месяце у него нет начислений по зарплате (только отпускные), исключать 9 первых дней января из подсчета календарных дней, приходящихся на отработанное время, оснований нет. И тут не важно, какие это дни — рабочие, выходные или праздничные. Такой вывод следует из пункта 5 Положения, утвержденного постановлением Правительства РФ от 24 декабря 2007 г. № 922 (далее — Положение № 922).

Сотрудник работает в компании с 13 декабря 2011 года. В отпуск пойдет с 25 июня по 8 июля. Какой расчетный период установить?

Расчетным периодом здесь будет промежуток времени, в течение которого работник числится в организации. Месяц, когда сотрудник уходит в отпуск, в расчет не берите. То есть в вашем случае расчетный период — с 13 декабря 2011 года по 31 мая 2012 года.

Работница написала заявление на отпуск с 20 июня 2012 года, но заработка за предыдущие 12 месяцев у нее нет. Дело в том, что она идет отдыхать сразу после окончания отпуска по уходу за ребенком. Сотрудница работает в организации с 2005 года, находится в декретном отпуске с 14 апреля 2009 года. Как определить расчетный период в такой ситуации?

Тут нужно брать в расчет последние 12 календарных месяцев, в течение которых вы начисляли сотруднице зарплату. То есть в вашем примере это период с 1 апреля 2008 года по 31 марта 2009 года. Такой порядок прописан в пункте 6 Положения № 922.

Как учитывать премии при расчете отпускных

В июне 2011 года работник получил вознаграждение по итогам 2010 года. А в июне 2012 года он идет в отпуск. Выходит, что выплаченная год назад премия попадает в расчетный период. Нужно ли ее учесть при подсчете суммы отпускных?

Осторожно!

При расчете отпускных можно учесть только выплаты по итогам работы за календарный год, предшествующий отпуску.

Нет, не нужно. И не важно, что выплатили вы ее в месяце, попавшем в расчетный период. Дело в том, что при расчете отпускных можно учесть только вознаграждение за предшествующий уходу в отпуск календарный год. Основание — пункт 15 Положения № 922. То есть в 2012 году вы можете учесть только суммы премий, выплаченные по итогам работы в 2011 году.

Мы выплачиваем сотрудникам разовые премии к праздникам. Одни из них установлены в фиксированном размере, а другие зависят от стажа работы на предприятии. Должна ли я включать такие выплаты в расчет отпускных?

Нет. Премии, не предусмотренные системой оплаты труда, а также бонусы непроизводственного характера — к таковым как раз и относятся премии к юбилейным датам, праздникам — при расчете отпускных учитывать не нужно.

По каким правилам вести расчет, если работник берет отпуск с последующим увольнением

Работник написал заявление на очередной отпуск с 25 июня 2012 года на 28 календарных дней за период с 1 июля 2011 года по 30 июня 2012 года. А наряду с этим подал заявление на увольнение сразу по окончании отпуска. Надо ли выплачивать сотруднику компенсацию за неотгулянные дни за период с 1 по 22 июля, то есть за 2,33 дня?

Да, ведь время отпуска входит в отпускной стаж на общих основаниях. А датой увольнения в таком случае, как у вас, признается последний день законного отдыха.

Вместе с тем рассчитаться с сотрудником нужно перед отпуском, в его последний рабочий день. То есть трудовые отношения с работником прекращаются, как только начинается отпуск. Именно к такому выводу пришел Конституционный суд РФ в Определении от 25 января 2007 г. № 131-О-О. Такую же позицию высказали специалисты из Роструда в письме от 24 декабря 2007 г. № 5277-6-1.

Как видите, в данном случае понятия «день увольнения» и «последний день работы» не совпадают. Получается, что выплатить работнику все причитающиеся ему суммы, в том числе и компенсацию за 2,33 дня отпуска, нужно до начала отдыха. В последний рабочий день сотрудника. При этом расчетный период для компенсации за эти 2,33 дня установите тот же, что и для расчета отпускных. То есть с 1 июня 2011 года по 31 мая 2012 года.

Один наш сотрудник не был в отпуске с 2009 года. Может ли он перед увольнением отгулять все накопившиеся у него отпуска?

Важная деталь

Накопленные с прошлых лет отпуска не сгорают.

Да, конечно. Оставшиеся с прошлых лет отпуска никоим образом не сгорают, и ваш сотрудник может их отгулять перед увольнением. Но не забывайте, что статья 124 Трудового кодекса РФ запрещает не предоставлять отпуск в течение двух лет подряд. Иначе не исключено, что инспекторы из Роструда оштрафуют вас при проверке за несоблюдение трудового законодательства.

И еще: предоставлять сотруднику отпуск перед увольнением или нет — это право, а не обязанность компании. То есть вы должны выплатить ему при увольнении компенсацию за все неиспользованные отпуска, но вот предоставлять ли отпуск с последующим увольнением — решать руководству. Работник этого требовать не вправе.

Когда выплачивать отпускные

Сотрудник берет отпуск в первых числах месяца. Когда мы должны выплатить ему отпускные?

Отпускные вы должны выплатить не позднее чем за три дня до начала отпуска. Это общее правило, прописанное в статье 136 Трудового кодекса РФ. И никаких исключений нет. А в Роструде еще уточнили, что имеются в виду три календарных, а не рабочих дня (см. письмо от 21 декабря 2011 г. № 3707-6-1).

Так что, если, допустим, отпуск начинается 1 августа 2012 года, отпускные надо выдать не позднее 27 июля (поскольку 28—29 июля выходные дни). Если вдруг 30—31 июля работник заболеет, размер выплаченных сумм потом можно будет уточнить. Как платить налоги и взносы, если отпуск полностью или частично попадает на следующий месяц, вы быстро сориентируетесь по таблице ниже.

Когда платить налоги и взносы, если весь отпуск или его часть приходятся на соседний месяц

|

Вид налога, взноса |

Когда безопаснее учесть отпускные в целях расчета налога (взноса) |

Реквизиты |

|

Налог на прибыль |

В том месяце, на который фактически приходятся дни отпуска |

Отпускные относятся к расходам на оплату труда

(п. 7 ст. 255 Налогового кодекса РФ). А такие

выплаты — это та же зарплата, только выданная

вперед. Значит, к отпускным применяется общий

принцип: они признаются в составе расходов в том

отчетном (налоговом) периоде, к которому

относятся, независимо от времени фактической

выплаты. Такие выводы есть в письмах Минфина

России от 12 мая 2010 г. № 03-03-06/1/323 и от

14 июня 2011 г. № 07-02-06/107. |

|

НДФЛ |

На дату выплаты такого дохода |

В целях исчисления НДФЛ отпускные не являются оплатой труда. А значит, такой доход надо определять на дату его выплаты. И не важно, за какой период вы его начислили (см. письма ФНС России от 10 апреля 2009 г. № 3-5-04/407@, Минфина России от 15 ноября 2011 г. № 03-04-06/8-306). Впрочем, есть решения судей в пользу того, что перечислять НДФЛ с отпускных нужно вместе с зарплатой за текущий месяц (см., например, постановление ФАС Западно-Сибирского округа от 18 октября 2011 г. № А27-17765/2010). Но спорить тут вряд ли есть смысл |

|

Страховые взносы и взносы от несчастных случаев |

В момент начисления работнику отпускных |

Такой порядок следует из статей 7 и 11 Федерального закона от 24 июля 2009 г. № 212-ФЗ и статьи 20.1 Федерального закона от 24 июля 1998 г. № 125-ФЗ. При этом учесть взносы при расчете налога на прибыль вы вправе в полной сумме в том же месяце, когда их начислили. Даже если отпуск начнется только в следующем месяце |

Работник ушел в отпуск 21 мая 2012 года, а отпускные мы ему выплатили только 23 мая. За сколько дней мы должны выплатить компенсацию?

Давайте посчитаем. Последний день, когда надо было выплатить отпускные, — 18 мая. Вы же выдали их 23 мая. Значит, заплатить компенсацию придется за пять календарных дней. Основание — статья 236 Трудового кодекса РФ.

При этом вы обязаны письменно проинформировать работника о размере полагающейся ему компенсации. Так сказано в новой редакции статьи 136 Трудового кодекса РФ, которая действует с 24 апреля 2012 года (подробнее об этом вы можете прочитать в статье «Уведомление о компенсации за задержку зарплаты, которое теперь надо передавать сотрудникам» с Рострудом»).

Главное, о чем важно помнить

1. Рабочий год — это период, за который работнику полагается отпуск полной продолжительности. И он может быть больше 12 месяцев, если сотрудник, скажем, брал отпуска за свой счет.

2. Отпускные надо выплачивать не позднее чем за три календарных (а не рабочих!) дня до начала отпуска.

3. Страховые взносы начисляют одновременно с отпускными. Даже в том случае, если все дни отдыха приходятся на следующий месяц.

Источник: "Главбух"