26.06.2013 Заполняем уведомление о контролируемых сделках

Закон о контроле над трансфертным ценообразованием1 поставил перед компаниями массу новых задач в области анализа и подтверждения цен сделок, которые с точки зрения налогового законодательства являются контролируемыми. Об особенностях заполнения уведомления о контролируемых сделках как главной отчетной формы о регулируемых ценах читайте в статье.

Новое законодательство вывело процесс контроля за трансфертным ценообразованием в России на новый уровень, требующий от налогоплательщиков реализации полномасштабной функции трансфертного ценообразования в рамках бизнес-процессов организации. В частности, новое законодательство предполагает более четко регламентированный подход к выделению контролируемых сделок и определению методологии подтверждения цен по таким сделкам, а также существенный объем отчетной документации, которую должны готовить компании на ежегодной основе. Так, в рамках отчетности по трансфертному ценообразованию организации должны подготовить внушительные пакеты подтверждающей документации по группам однородных контролируемых сделок, а также предоставить в инспекцию уведомление о совершенных за год контролируемых сделках (далее — Уведомление). И если пакеты подтверждающей документации не имеют четко установленной формы и подлежат предоставлению только по запросу налоговых инспекторов, то Уведомление должно предоставляться по всем без исключения контролируемым сделкам в четко регламентированном формате на ежегодной основе.

В рамках данной статьи мы подробнее остановимся на вопросах подготовки Уведомления, так как эта новая для компаний отчетная форма вызывает множество вопросов и предполагает сбор и систематизацию огромного количества информации о сделках компании.

О наличии у компаний трудностей с заполнением Уведомления свидетельствует и перенос срока подачи этого документа за отчетный 2012 год с 20 мая до 20 ноября 2013 года2. Судя по всему, изначально законодатели не уделили достаточного внимания трудоемкости подготовки отчета, в особенности для компаний, количество контролируемых сделок у которых измеряется десятками и даже сотнями тысяч. А ведь Уведомление предполагает раскрытие существенного объема информации по каждой такой сделке. Компании получили отсрочку, необходимую для корректной подготовки Уведомления и для разрешения спорных вопросов.

Далее будут рассмотрены наиболее распространенные трудности, с которыми, по нашему опыту, сталкивается значительное количество организаций в связи с необходимостью уведомить инспекции о совершенных контролируемых сделках. В статье не будем подробно останавливаться на содержании разделов Уведомления, предполагая, что читатели, заинтересованные вопросами трансфертного ценообразования, знакомы с законодательством и свободно оперируют нумерацией разделов.

Группировка однородных контролируемых сделок

Согласно устоявшемуся пониманию, под контролируемыми сделками подразумеваются отдельные операции, к примеру, единичная поставка некоторого товара одному покупателю3. Таким образом, за год компания может заключить несколько сотен тысяч контролируемых сделок. При этом предусмотрена возможность группировки однородных сделок в целях подготовки обосновывающей документации и заполнения некоторых разделов Уведомления. Информация об однородных сделках, объединенных в группу, указывается один раз — при заполнении раздела 1А Уведомления. С каждым из листов 1А связаны один или несколько листов 1Б, на которых указываются сведения о каждом из предметов контролируемых сделок, входящих в группу однородных сделок, включая сведения о местах отправки/доставки, договоре, в рамках которого совершается сделка, цене, количестве и т. д.

При этом некоторые трудности возникают при объединении отдельных контролируемых сделок в группы однородных сделок. Согласно законодательству, однородными признаются сделки, предметом которых могут являться идентичные (однородные) товары (работы, услуги), совершенные в сопоставимых коммерческих и (или) финансовых условиях4. Идентичными товарами (работами, услугами) признаются товары (работы, услуги), имеющие одинаковые характерные для них основные признаки5. Однородными товарами признаются товары, не являющиеся идентичными, имеющие сходные характеристики и состоящие из схожих компонентов, что позволяет им выполнять одни и те же функции и (или) быть коммерчески взаимозаменяемыми6.

Приведенные выше принципы однородности, как показывает практика общения с налоговыми инспекторами, не позволяют однозначно классифицировать сделки и их предметы на группы однородных. До какой степени характеристики товаров/услуг являются схожими? Можно ли считать апельсины и яблоки однородными товарами или же признавать их неоднородными?

В случае если организация уже приступила к подготовке документации, обосновывающей соответствие цены контролируемой сделки рыночной, возникает вопрос, можно ли для целей заполнения Уведомления группировать контролируемые сделки по листам 1А таким же образом, как это было сделано для целей подготовки документации. Такая группировка может быть использована при заполнении Уведомления, но следует учитывать, что указанные на листе 1А характеристики группы контролируемых сделок должны совпадать для всех сделок, включенных в группу. К примеру, на листе 1А предусмотрены поля, содержащие информацию о контрагенте сделки. Зачастую в одну группу для целей подготовки документации объединяются однородные по своей сути сделки с несколькими контрагентами. Для целей заполнения Уведомления такая группировка может вызывать вопросы, поскольку однозначно заполнить лист 1А в данном случае нельзя.

Предусмотрена возможность объединения и листов раздела

1Б. Так, в письмах ФНС России указывает, что допускается

суммирование количества поставляемого товара и

заполнение одного листа 1Б7. К примеру, при

ежемесячной поставке одних и тех же упаковок карандашей

консалтинговой компании по одному и тому же адресу

указать характеристики таких поставок можно на одном

листе 1Б. Необходимым условием для проведения такого

суммирования является совпадение характеристик,

указанных в пунктах 030—110 и 130 раздела 1Б, всех

поставок такого товара/оказания услуги. Положение

распространяется на непрерывные долгосрочные поставки в

адрес одного и того же покупателя. Отдельно указывается,

что при изменении хотя бы одного из показателей пунктов

030—110 и 130 раздела 1Б либо окончании отчетного

периода суммирование прекращается8. К досаде

многих организаций, нельзя группировать поставки одного

и того же товара, по одному и тому же договору, между

одними и теми же лицами, с неизменной ценой, если эта

цена выражена в иностранной валюте. Обусловлено это тем,

что из-за колебания курса валют цена, выраженная в

рублях для отражения в российской бухгалтерской

отчетности, будет каждый раз отличаться, и формальные

требования законодательства для объединения листов 1Б не

будут выполняться.

Вопросы вызывает также группировка листов раздела 2

Уведомления. Налоговый кодекс не содержит однозначного

ответа, возможно ли указать информацию о контрагенте

лишь один раз в случае, если контрагент участвует в

нескольких контролируемых сделках (группах

контролируемых сделок), указанных на различных листах

раздела 1А Уведомления. С одной стороны, многократное

повторение информации об одном и том же контрагенте

выглядит нецелесообразным. С другой стороны, формально

на листе раздела 2 необходимо указать порядковые номера

соответствующих листов разделов 1А и 1Б.

Округление сумм при заполнении Уведомления

Трудности при заполнении Уведомления возникают и при округлении сумм доходов/расходов по контролируемым сделкам. Поле 140 раздела 1Б Уведомления «Итого стоимость без учета НДС, акцизов и пошлины, руб.» предусматривает заполнение целым числом9. В это поле должна записываться стоимость предмета контролируемой сделки. Также поля 300 и 310 раздела 1А «Сумма доходов (расходов) налогоплательщика по контролируемой сделке» предусматривают заполнение целым числом. При этом сумма стоимостей, указанных в листах 1А и 1Б, связанных с соответствующим листом 1А, должна совпадать10. Рассмотрим на примере.

Пример

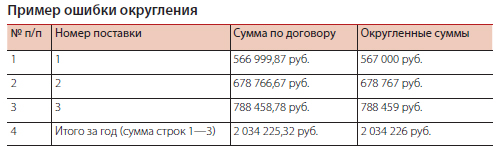

За отчетный период было осуществлено 3 поставки одних и тех же ТМЦ одному поставщику, но по разным договорам на сумму 2 034 225,32 руб. (см. таблицу).

Поскольку на листах раздела 1Б указывается номер договора, по которому был поставлен товар, необходимо будет заполнить три листа раздела 1Б на каждую из поставок. Листы 1Б заполняются потранзакционно, в них будут указаны суммы по строкам (1)—(3) столбца «Округленные суммы». Поскольку товар один и тот же, поставляется одному поставщику, эти три поставки могут быть объединены в одну группу однородных сделок, то есть может быть заполнен только один лист 1А. Если сначала сложить все суммы по первичным документам (строка (4) столбца «Сумма по договору»), а затем произвести округление, то сумма, которую нужно поставить в Уведомление, составит 2 034 225 руб. Таким образом, возникает несовпадение суммы, указанной в листе 1А, и сумм, указанных на соответствующих этому листу 1А листах 1Б. При большом количестве контролируемых сделок данное различие становится довольно существенным.

При заполнении Уведомления следует обращать внимание на разницы, возникающие при округлении сумм стоимостей, для того чтобы суммы, указанные на листе 1А и соответствующих ему листах 1Б, совпадали.

Сделки купли-продажи: курсовые, суммовые разницы...

Наиболее распространенными вопросами касательно сделок купли-продажи являются учет курсовых и суммовых разниц и учет премий и бонусов покупателю.

На данный момент практика по трансфертному ценообразованию меняется непрерывно и иногда в противоположных направлениях. Мнения, высказываемые в письмах Минфина России, зачастую противоречат друг другу и тому пониманию налоговых норм, которое складывается исходя из устных высказываний проверяющих. К примеру, учет суммовых и курсовых разниц в целях проверки соответствия цен контролируемых сделок рыночным был формально прокомментирован лишь недавно11. В письме ведомство ссылается на положения Налогового кодекса и разъясняет, что расходы в виде отрицательной (положительной) разницы должны учитываться в составе расходов фирмы при определении оборотов между контрагентами.

...и учет бонусов

Организациям стоит обратить внимание на учет бонусов и премий, предоставляемых продавцом покупателю товара при достижении установленного объема поставок. Закон № 39 ФЗ дополняет статью Налогового кодекса, определяющую порядок определения налоговой базы по НДС при реализации товаров (работ, услуг)12, пунктом, касающимся выплат премий покупателю. В соответствии с этим пунктом выплата продавцом покупателю премии за выполнение покупателем определенных условий договора поставки, включая приобретение определенного объема товаров (работ, услуг), уменьшает для целей исчисления налоговой базы продавцом стоимость отгруженных товаров, но только в том случае, если такое уменьшение стоимости предусмотрено договором.

Ранее ФНС России в своем письме подтверждала эту позицию, указывая, что стоимость товаров при заполнении Уведомления как продавцом, так и покупателем нужно отражать с учетом предоставленных бонусов/премий13. Таким образом, не возникает сомнений, что премии/скидки необходимо учитывать для целей определения соответствия цен контролируемых сделок рыночным. Сложности зачастую возникают, если продавец учитывает предоставленные покупателям скидки/бонусы как внереализационные расходы. В этом случае, по нашему опыту, чаще всего трудно или невозможно определить, к каким объектам относятся выплаченные скидки/премии.

К примеру, по договору скидка в размере 10% предоставляется покупателю, если в течение года покупатель приобретет товаров типа А количеством свыше 80 000 единиц. Покупатель за весь год приобрел продукции на 180 000 руб., в том числе товаров типа А. По итогам года была рассчитана скидка, которая составила 10 000 руб. Допустим, данная скидка в бухгалтерском учете продавца будет проведена отдельной проводкой как внереализационный расход. В таком случае из бухгалтерских данных не будет ясно, к какому виду продукции ее следует отнести и, следовательно, на каких листах 1Б и 1А уменьшить стоимость проданных товаров. Таким образом, для того чтобы корректно заполнить Уведомление, необходима информация из договора. При большом количестве подобных сделок это означает значительные трудозатраты для бухгалтера фирмы.

По заполнению Уведомления о контролируемых сделках все еще возникает множество вопросов. До появления результатов проверок Уведомления за 2012 год (то есть примерно до первого полугодия 2014 г.) правоприменительная практика будет отсутствовать, поэтому оценить вероятность претензий со стороны проверяющих при подаче Уведомления за 2012 год будет достаточно затруднительно. В этой ситуации каждый случай следует рассматривать индивидуально и по возможности запрашивать подтверждение спорных позиций у инспекторов. По тем вопросам, где ответ проверяющих может трактоваться по-разному, по нашему опыту, большинство компаний предпочитает придерживаться консервативной позиции.

Отсрочка подачи Уведомления за 2012 отчетный год до 20 ноября 2013 года позволяет организациям разрешить все вопросы и согласовать спорные позиции с налоговыми инспекциями до подачи Уведомления, избежав штрафных санкций.

Сноски:

1 Федеральный закон от 18.07.2011 № 227-ФЗ

2 Федеральный закон от 05.04.2013 № 39-ФЗ

(далее — Закон № 39-ФЗ)

3 письмо ФНС России от 30.08.2012 №

ОА-4-13/14433@

4 п. 5 ст. 105.7 НК РФ

5 п. 6 ст. 38 НК РФ

6 п. 7 ст. 38 НК РФ

7 письмо ФНС России от 22.01.2013 №

ОА-4-13/611@

8 письмо ФНС России от 29.11.2012 №

ОА-4-13/20093

9 приказ ФНС России от 27.07.2012 №

ММВ-7-13/524@

10 письмо ФНС России от 26.10.2012 №

ОА-4-13/18182 (далее — Письмо № ОА-4-13/18182)

11 письмо Минфина России от 27.03.2013 №

03-01-18/9758

12 ст. 154 НК РФ

13 Письмо № ОА-4-13/18182

Источник: Журнал "Актуальная бухгалтерия" 2013 №6